Výnos je odmenou za podstúpené riziko

Mnohokrát sa pri svojej práci stretávam s otázkami typu – Nie je investovanie príliš rizikové? Čo ak prídem o všetky svoje peniaze? Akú mám istotu, že investície budú fungovať aj o xy rokov?

Je pravda, že s investovaním sa spájajú určité riziká. Avšak, tieto riziká netreba brať vôbec negatívne, pretože pri správnom prístupe vieme väčšinu z nich znížiť na minimum. Riziko treba vnímať ako prirodzenú súčasť investovania. Vo svete nie je nič zadarmo. Každý z nás podstupuje určité riziko neustále aj v bežnom živote a podnikaní, nielen pri investovaní.

Výnos z investícií a riziko idú ruka v ruke a túto dvojicu nie je možné oddeliť. Výnos pri investíciách je pre nás ako investorov odmena za podstúpené riziko. Ľudia sa pri investovaní najviac obávajú trhového rizika. Medzi trhové riziko patria obavy, že hodnota investície poklesne, prípadne stratí hodnotu úplne, neistota budúceho vývoja ekonomiky a podobne. V tomto článku sa pozrieme na to, ako vieme toto riziko eliminovať na minimum.

Treba poznamenať, že spoločnosť ako celok neustále napreduje, chceme sa mať lepšie, objavovať a skúmať nové možnosti. S tým sa spája neustály vývoj nových technológií, ktoré nám uľahčia život, skvalitňovanie zdravotníctva a celkovo zvyšovanie životnej úrovne.

Prirodzeným dôsledkom je aj rast produktivity. Vyššia produktivita zefektívňuje procesy. Spoločnosť vie vyrábať viac za kratší čas, s nižšími nákladmi a celkovo tým prispieva k zvyšovaniu bohatstva v spoločnosti. Rovnako to platí aj pre podnikanie a spoločnosti, ktoré sa neustále vyvíjajú, napredujú a tým zabezpečujú z dlhodobého hľadiska svoj rast a rast životnej úrovne.

V texte nižšie sa zameriam hlavne na riziko poklesu hodnoty investície, možnosti ako ho eliminovať a taktiež popíšem aj inštitucionálne a menové riziko.

Pokles hodnoty ako súčasť trhového rizika (investičné riziko)

Ako som spomínal v úvode, najčastejšie sa v praxi stretávam s tým, že klienti sa obávajú budúceho vývoja investície, presnejšie poklesu jej hodnoty. Na jednej strane je to najčastejšia obava klientov, no na druhej strane je to riziko, ktoré vieme pomerne jednoducho eliminovať.

Ako eliminovať riziko poklesu hodnoty investície?

Existuje pár jednoduchých pravidiel, ktoré znížia riziko straty pri investovaní. Je nevyhnutné správne zvoliť a zhodnotiť nasledovné oblasti:

- investičné ciele

- investičný horizont

- dostatočnú diverzifikáciu portfólia

- rizikový profil investora

- finančnú situáciu investora

Investičný horizont

Jednou z najlepších možností ako znížiť riziko poklesu hodnoty investície je dostatočne dlhý časový horizont. Čas je najlepším priateľom investora. Pomôže mu prekonať a odstrániť trhové riziko. V grafe nižšie je prehľadne zobrazené, aká je pravdepodobnosť dosiahnutia straty pri investovaní v závislosti od investičného horizontu.

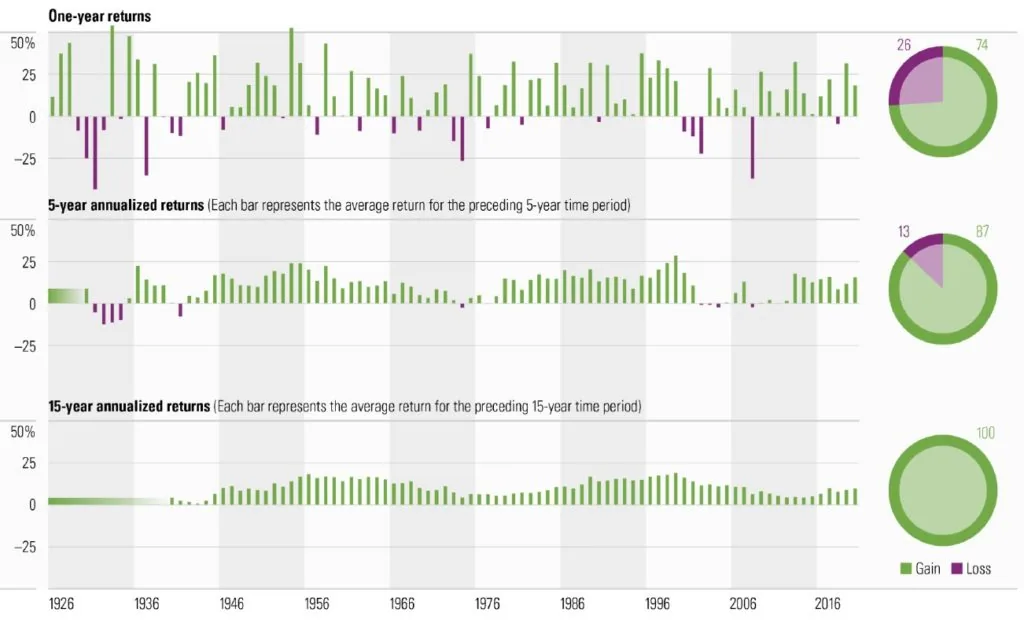

Riziko dosiahnutia straty pri investovaní vzhľadom na investičný horizont 1926 – 2020

*každý stĺpec v grafe reprezentuje priemernú návratnosť za predchádzajúce 1, 5 a 15 ročné obdobie

Graf vyššie zobrazuje realizované straty na akciovom trhu pri jednoročnom, päťročnom a pätnásťročnom investičnom horizonte. Zelené stĺpce predstavujú ziskové obdobia a naopak, fialové reprezentujú obdobia so stratou.

Pri jednoročnom investičnom horizonte bola pravdepodobnosť dosiahnutia straty počas sledovaného obdobia až 26%. S predlžujúcim obdobím kedy držíme akcie nakúpené, výrazne klesá aj riziko straty. Na 5 ročnom horizonte bolo už len 12 päťročných období, kedy investor dosiahol stratu. Riziko, že na päťročnom horizonte dosiahne investor stratu sa zmenšilo na polovicu v porovnaní s jednoročným horizontom.

Tretia časť grafu zobrazuje situáciu, kedy investor drží svoju investíciu po dobu 15 rokov. Počas posledných 97 rokov platí, že ak ste držali akcie aspoň 15 rokov, nikdy ste neprerobili.

Medvedí a býčí trh

Aký vplyv má na investorov striedanie rastových období a období poklesu z dlhodobého hľadiska? Mám sa z dlhodobého hľadiska obávať o svoje zisky?

Na finančných trhoch sa nevyhneme striedaniu období rastu a poklesu. Tento jav je prirodzený a opäť je možné riziko dosiahnutia straty eliminovať dostatočne dlhým časovým horizontom a pravidelným investovaním. Na finančných trhoch sa tieto obdobia nazývajú býčí a medvedí trh. Vo všeobecnosti, býčí trh nastáva vtedy, keď na finančných trhoch prevláda rastúci trend a ceny akcií rastú. Na trhoch panuje pozitívna nálada a investori očakávajú zisky. Medvedí trh predstavuje opak býčieho trhu. O medveďom trhu hovoríme, ak investícia poklesne o 20% od vrcholu.

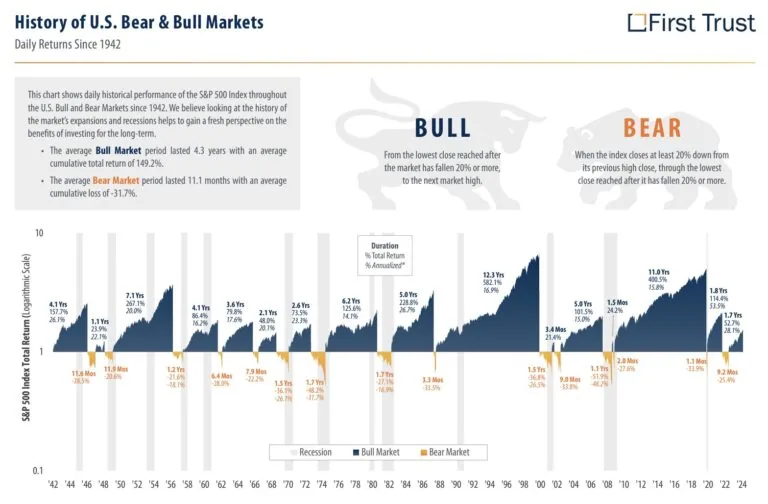

História medvedích a býčích trhov 1958 – 2022 – index S&P 500

Graf vyššie prehľadne zobrazuje striedanie medvedích a býčích trhov indexu S&P 500 od roku 1942 až do roku 2024. Úseky vyznačené modrou farbou predstavujú býčí trh a úseky znázornené oranžovou farbou reprezentujú obdobia medvedieho trhu.

Priemerný býčí trh trval 5,4 roka a počas tohto obdobia akcie dosiahli priemernú kumulatívnu návratnosť 184,1%. V porovnaní s býčím trhom, priemerný medvedí trh trval len 11 mesiacov a dosiahol priemernú kumulatívnu stratu -31%. Najdlhšie obdobie medvedieho trhu trvalo 1,7 roka, býčí trh až vyše 12 rokov!

Na grafe vidíme, že rastové obdobia bývajú dlhšie ako obdobia poklesu. Taktiež počas rastových období je návratnosť investície oveľa vyššia ako je strata počas medvedích trhov.

Pohľad na historickú výkonnosť a vývoj nám poskytuje dostatočné informácie potvrdzujúce výhody dlhodobého investovania.

Sila zloženého úročenia

Ďalšou nespornou výhodou dostatočne dlhého investičného horizontu je pôsobenie zloženého úročenia. V jednoduchosti môžeme zložené úročenie chápať ako úroky z už dosiahnutých úrokov v minulosti, ktoré sa investorom každý rok kumulujú. Čím je dlhší časový horizont počas ktorého držíme investíciu nakúpenú, tým viac sa prejaví jeho sila.

Nižšie si uvedieme tri situácie v závislosti od dĺžky investičného horizontu, pričom predpokladajme, že investor bude pravidelne investovať 100€ mesačne do indexových ETF fondov s priemerným ročným zhodnotením 8%. Ďalej predpokladajme, že tento investor nebude do svojej investície nijako zasahovať, meniť výšku investície ani realizovať žiadne odkupy.

Vplyv zloženého úročenia na 15, 20 a 30 ročnom horizonte

Pri pravidelnom investovaní po dobu 15 rokov môže investor dosiahnuť konečný výsledok 34 834,51 €, pričom počas celej doby navkladal sumu 18 000 €. Z grafu je zrejmé, že sila zloženého úročenia sa najviac prejavuje v posledných rokoch investície.

Graf č.2 znázorňuje situáciu, kedy investor pravidelne investuje po dobu 20 rokov za rovnakých podmienok ako v prvom prípade. Už na prvý pohľad je zrejmé, že konečná hodnota investície je výrazne vyššia. Predĺžením investičného horizontu o 5 rokov si investor zvýši konečnú hodnotu investície o viac ako 24 000 €, pričom vklady boli celkovo vyššie len o 6 000 €.

Ešte markantnejší rozdiel vo výsledkoch zloženého úročenia vidíme pri 30 ročnom investičnom horizonte. Konečná hodnota investície po 30 rokoch predstavuje sumu 150 029 € z čoho tvorí zisk na úrokoch takmer 115 000 €.

Grafy uvedené vyššie pekne zobrazujú aká dokáže byť sila zloženého úročenia pri rôznych horizontoch. Vidíme, že čím je doba investovania dlhšia, tým väčšmi hrá zložené úročenie v náš prospech.

Diverzifikácia portfólia

Jedným zo spôsobov ako vieme efektívne znížiť riziko poklesu hodnoty a následnej straty pri investovaní je využiť okrem dlhého časového horizontu aj dostatočnú diverzifikáciu portfólia.

Diverzifikácia predstavuje rozloženie rizika do viacerých menších investícií. Ideálnym spôsobom ako si zabezpečiť dostatočnú diverzifikáciu je investovanie do portfólia zloženého z indexových ETF fondov. Vysvetlenie a rozdiel v tom, čo je to index, indexový fond a indexový ETF fond nájdete v tomto článku.

Tým, že investujete do indexových fondov rozkladáte riziko medzi veľké množstvo spoločností z celého sveta a nevsádzate len na jednu konkrétnu spoločnosť, resp. akciu. Pri správne zvolenom portfóliu indexových fondov má investor výhodu, že investuje do najlepších spoločností, ktoré aktuálne na trhu pôsobia.

Ako som už spomínal, nákupom indexových fondov investujete do veľkého množstva spoločností. Tieto spoločnosti majú rôznu veľkosť, pôsobia v rôznych sektoroch a v rôznych krajinách. Nespornou výhodou je aj fakt, že na to aby ste prišli o celú vašu investíciu by museli skrachovať všetky spoločnosti, ktoré sú v daných indexoch.

Pasívne vs. aktívne riadené fondy

Cieľom aktívne riadených fondov je ponúknuť investorom pridanú hodnotu vo forme vyšších výnosov v porovnaní s trhom. Každý aktívne riadený fond má svojho portfólio manažéra. Ten rozhoduje o tom, ktorý cenný papier do portfólia nakúpi alebo predá. Svoje rozhodnutia robí na základe investičných analýz a osobných skúseností. Aktívna správa si vyžaduje častejšie nákupy a predaje cenných papierov, čo sa premietne do vyšších poplatkov. Taktiež aj poplatky za správu fondu sú v porovnaní s pasívnym investovaním vyššie.

Cieľom pasívneho investovania je kopírovať výkonnosť trhu, pričom sa ju nesnaží poraziť. Pri pasívnom investovaní sa nikto nesnaží vyberať konkrétne cenné papiere. Najčastejšou formou pasívneho investovania je investovanie do indexových fondov, ktoré svojím zložením a výkonnosťou kopírujú trh. Napríklad ak by sme chceli investovať do amerického trhu, najčastejšie sa využíva index S&P 500, ktorý sa skladá z 500 najväčších amerických firiem. Táto forma investovania je dlhodobá, vyznačuje sa menej častými nákupmi a predajmi a tým pádom je aj lacnejšia.

Aktívne riadeným fondom sa z dlhodobého hľadiska nedarí prekonať pasívne riadené fondy

Podľa štatistík z dlhodobého hľadiska 9 z 10 aktívne riadených fondov nedokáže poraziť trh. Tieto štatistiky potvrdzuje aj štúdia SPIVA Europe Scorecard, ktorú pravidelne robí spoločnosť S&P Global.

Podľa štúdie sa za posledných 10 rokov podarilo aktívne riadeným americkým fondom poraziť americký akciový index S&P 500 len 5% z nich. V Európe sú štatistiky pre aktívnych správcov fondov denominovaných v eurách o niečo priaznivejšie. Európsky akciový index S&P Europe 350 v roku 2021 dokázalo poraziť takmer 16% aktívnych správcov.

V konečnom dôsledku sa pasívne riadeným fondov darí vo väčšine prípadov viac ako aktívne riadeným. Je to z veľkej časti zapríčinené práve vyššími poplatkami za správu, ktoré si aktívna správa vyžaduje. Na druhú stranu, aktívne riadené fondy z dlhodobého hľadiska dosahujú nižšie výnosy, pretože ľudský faktor skôr či neskôr pochybí. V našich podmienkach navyše mnoho aktívne riadených fondov podlieha dani zo zisku, ktorú je potrebné pri predaji odviesť.

Menové riziko

Ak chce investor svoju investíciu čo najlepšie diverzifikovať a dosiahnuť čo najvyšší výnos, musí svoj majetok zhodnocovať za hranicami svojej rodnej krajiny. To znamená, že pri investovaní podstupuje aj menové riziko. Menové riziko predstavuje neistotu akým smerom sa bude vyvíjať kurz mien v ktorých investor nakupuje svoje investície. Vývoj kurzu mien má následne aj vplyv na konečnú hodnotu investície.

Napríklad, ak investor, ktorého domáca mena je euro, investuje do fondov nakupujúcich investície v amerických dolároch, môže dôjsť k dvom situáciám. Na jednej strane môže euro voči doláru posilniť, čo v konečnom dôsledku znamená pre investora nižší reálny výnos pri predaji investície a konverzií na eurá. Na druhej strane, môže euro oslabiť voči doláru a tým si investor pri konverzií mien zabezpečí vyšší reálny výnos.

Investori najčastejšie podstupujú kurzové riziko EUR/USD. Kurzové riziko je do určitej miery možné znížiť dostatočne dlhým časovým horizontom a pravidelným investovaním. Ak investujeme pravidelne, tak nakupujeme menové páry pri rôznych kurzoch EUR/USD. Z toho vyplýva, že raz nakupujeme viac dolárov za rovnaký počet eur a inokedy zasa naopak, za rovnaký počet eur kúpime menej dolárov. Z dlhodobého hľadiska teda dochádza k priemerovaniu všetkých výmenných kurzov týchto dvoch mien a tým sa vo finále znižuje kurzové riziko našej investície pri predaji.

Kurzové riziko je možné eliminovať aj prostredníctvom menového zabezpečovania investície – tzv. hedging. Na tento účel sa využívajú finančné deriváty, s ktorými sa ale spájajú určité poplatky a predražujú tým celkovú nákladovosť investovania.

Rozdiel vo výkonnosti v prípade menového zabezpečenia

V tabuľke nižšie uvádzam prehľadné porovnanie výkonnosti a celkovej nákladovosti investície do amerického indexového fondu S&P 500, pričom si porovnáme investíciu v dolároch a investíciu s menovým zabezpečením v eurách do toho istého fondu.

| Priemerná ročná výkonnosť | Index S&P 500 USD | Index S&P 500 EUR Hedged |

| 3 roky | 7,34% | 4,97% |

| 5 rokov | 9,08% | 6,27% |

| 10 rokov | 12,16% | 10,04% |

| Kumulatívna výkonnosť | ||

| 3 roky | 23,69% | 15,67% |

| 5 rokov | 54,41% | 35,56% |

| 10 rokov | 214,95% | 160,22% |

| Celková nákladovosť fondu | 0,07% | 0,20% |

Z údajov v tabuľke vidíme, že priemerná ročná výkonnosť indexu denominovaného v USD je na všetkých horizontoch vyššia o viac ako 2 % v porovnaní s fondom s menovým zabezpečením v EUR. Rovnako aj pri celkovej kumulatívnej výkonnosti je na tom výrazne lepšie fond bez menového zabezpečenia. Okrem toho, že Index S&P 500 EUR Hedged dosahuje nižšie zhodnotenie vo všetkých sledovaných obdobiach, má vďaka svojmu menovému zabezpečeniu vyššiu celkovú nákladovosť o 0,13%.

Menové riziko treba považovať za prirodzenú súčasť investovania, pokiaľ chceme dosiahnuť vyšší výnos a širokú diverzifikáciu investičných portfólií. V texte vyššie sme si ukázali, že aj toto riziko vieme určitými spôsobmi eliminovať.

Inštitucionálne riziko

Inštitucionálne riziko predstavuje možnosť, že investor príde o svoj majetok v dôsledku nesprávneho výberu spoločnosti cez ktorú investuje. Preto je dôležité vedieť cez akú spoločnosť investori investujú svoje peniaze a tým znížiť toto riziko na minimum. Najideálnejším spôsobom je investovať cez obchodníka s cennými papiermi (o.c.p.).

Obchodníci s cennými papiermi musia na území Slovenskej republiky spĺňať prísne podmienky na získanie licencie obchodníka s cennými papiermi od Národnej banky Slovenska (NBS). NBS vyžaduje vypracovanie viacerých smerníc a podrobnú previerku zakladajúcich osôb. Získaním licencie pre o.c.p. sa proces nekončí. Obchodník s cennými papiermi aj naďalej spadá pod prísnu kontrolu NBS a je povinný predkladať na pravidelnej báze rôzne reporty.

Správa klientskeho majetku

Najpodstatnejším pravidlom z pohľadu bezpečnosti klientskeho majetku je nevyhnutnosť evidovať majetok klienta, ktorý má pod správou obchodník s cennými papiermi oddelene od majetku obchodníka. Tzn. že počas celej doby investovania je vlastníkom výlučne klient a obchodník s ním môže narábať len v rámci dohodnutej investičnej stratégie. Taktiež má klient celý čas právo rozhodovať o tom, ako bude so svojím majetkom narábať a teda môže celú investíciu odpredať, prípadne len jej určitú časť, dokúpiť, zvýšiť alebo znížiť pravidelný vklad a taktiež rozhodovať aj o zmene investičnej stratégie.

V krajnom prípade, ak by nastal krach obchodníka s cennými papiermi, klienta a jeho majetku sa táto udalosť nedotýka. Národná banka Slovenska zo zákona určí nového správcu, ktorý preberá pod správu klientsky majetok. Nový správca bude klientovi spravovať majetok v zmysle jeho investičnej stratégie.

Garančný fond investícií

Pokiaľ by došlo ku krachu (resp. zlyhaniu) obchodníka s cennými papiermi a klientsky majetok by sa stal pre investorov nedostupný, majetok investorov spadá pod ochranu Garančného fondu investícií. Garančný fond investícií chráni klientsky majetok do výšky 50 000 € na jednu fyzickú alebo právnickú osobu. Táto suma je druhá najvyššia spomedzi krajín Strednej Európy. Medzi takéto zlyhania o.c.p. patrí zlyhanie ľudského faktora – sprenevera peňazí, chybne vykonané operácie a pod.

Je podstatné mať na pamäti, že Garančný fond investícií nekryje náhrady pre investorov v prípade poklesu hodnoty investícií a teda nevzťahuje sa na trhové riziká investovania.

Najčastejšie otázky týkajúce sa rizika pri investovaní

Spájajú sa s investovaním nejaké riziká?

Áno, s investovaním sa spája viacero rizík, ktoré však vieme správnym určením typu investora, jeho investičných cieľov a rozumnou diverzifikáciou portfólia minimalizovať.

Akým spôsobom viem najlepšie minimalizovať riziko straty?

Najideálnejším spôsobom ako znížiť riziko straty je v prvom rade dostatočne dlhý časový horizont a investovanie do veľkého množstva spoločností – ideálne prostredníctvom portfólia zloženého z indexových ETF fondov.

Čo ak spoločnosť, cez ktorú investujem skrachuje?

Najdôležitejšie je správne si zvoliť správcu vašich investícií. Pokiaľ sa jedná o obchodníka s cennými papiermi, tak v prípade jeho zlyhania vám Národná banka Slovenska určí nového správcu, ktorý sa bude o vaše investície starať.

Oplatí sa viac investovať do pasívne riadených fondov alebo prostredníctvom aktívne riadených?

Napriek tomu, že existujú aj svetlé výnimky, tak v drvivej väčšine prípadov je pre bežného investora výhodnejšie nakupovať celý trh a dosahovať priemerný trhový výnos. Pasívne investovanie predstavuje lacnejšiu formu investovania, ponúka dlhodobú stratégiu a širokú diverzifikáciu.