Na Slovensku pôsobí podľa štatistík NBS vyše 23 000 finančných sprostredkovateľov, odborne nazývaných finančných agentov (podriadení fin. agenti patria pod určitú maklérsku firmu a viazaní finanční agenti vykonávajú svoju prácu len pre jednu finančnú inštitúciu). Finančných agentov/sprostredkovateľov ľudia ľudovo volajú finanční poradcovia, preto som aj v nadpise použil tento výraz. Dôveryhodnosť našej profesie v spoločnosti sa za posledné roky výrazne zlepšila, ale stále je u väčšiny ľudí relatívne nízka a na našu prácu sa pozerajú kriticky.

A to je škoda, pretože pokiaľ sa naša práca vykonáva kvalitne, odborne a charakterne, dokáže klientom priniesť kvalitné poradenstvo s vysokou pridanou hodnotou. Ale tak ako vo všetkých povolaniach, aj u nás sú ľudia kvalitní, poctiví, odborne zdatní, ale žiaľ sú aj fušeri, ktorí túto prácu robia len čisto kvôli potenciálne rýchlo zarobeným peniazom. Preto som sa rozhodol vytvoriť článok, v ktorom spíšem zoznam reálnych skúsenosti z obchodných praktík a odborných argumentov finančných poradcov.

Vždy najprv popíšem situáciu, ktorá reálne nastala, vysvetlím v čom je problém a následne ako to naozaj funguje v praxi. Budem teda robiť niečo ako fact-checking. Mená ani firmy „previnilcov“ nebudem uvádzať (aj keď niektorí by si to zaslúžili). Mojím cieľom je zoznamom týchto praktických prípadov pozdvihnúť odbornú úroveň klientov a aj samotných poradcov.

Tento zoznam prípadov budem postupne rozširovať, len si musím spomenúť na viac prípadov 🙂 Zatiaľ uvádzam prípady, ktoré sme zažili za posledné mesiace. Tento zoznam môže byť prakticky nekonečný a dokáže zachrániť množstvo klientov pred nesprávnymi rozhodnutiami, preto mi pokojne aj vaše skúsenosti a pošlite mailom ([email protected]) a tie najlepšie z nich zverejním. Tak poďme teraz na tie prípady!

#1: Dodatočná zľava v životnom poistení

Popis situácie

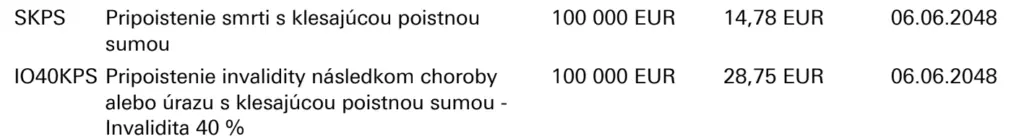

Klientovi sme spracovali návrh životného poistenia. On si danú ponuku chcel ešte preveriť. Zašiel teda na pobočku banky, ktorá danú poisťovňu predáva tiež. Pracovníčka mu povedala, že je schopná mu ešte poskytnúť dodatočnú zľavu a rovno s ním zmluvu aj uzatvorila. Na Obr. 1 vidíte ponuku od nás, kde poistné za poistenie smrti činili 16,99 € a za poistenie invalidity s klesajúcou poistnou sumou 31,25 €. Na Obr. 2 je ponuka od pracovníčky banky, ktorá dala klientovi „dodatočnú zľavu“ a súčet poistného za obe tieto riziká je u nej o cca 5 € nižší.

Ako to v skutočnosti je?

Keď ma klient informoval, že nakoniec zmluvu uzatvoril rovnaký rozsah podľa nášho návrhu krytia cez pracovníčku banky, nedalo mi to, keďže som vedel, že v danom produkte žiadne dodatočné zľavy nie sú. Hneď mi do očí udrela rozdielna poistná doba. Kým my sme klientovi navrhli poistnú dobu do jeho 65. roku, pani na pobočke mu poistnú dobu skrátila o 3 roky, čím mu bola schopná dať „dodatočnú zľavu“. Nijak inak ako nekalou praktikou sa toto nazvať nedá.

Totálne v drvivej väčšine prípadov platí, že všetky predajné kanály majú pri rizikovom životnom poistení rovnaké sadzby a zľavový systém. Preto, ak vám niekto sľubuje vyššiu zľavu na úplne rovnakom produkte rizikového životného poistenia, zbystrite pozornosť a skontrolujte si, či sa všetky pripoistenia úplne zhodujú, taktiež výšku poistných súm ako aj dĺžku poistných dôb pri jednotlivých pripoisteniach.

#2: Navoľ si čo NAJVIAC pripoistení, kým si mladý, navýšenie budeš mať za tú istú cenu

Popis situácie

Prostredníctvom webovej stránky sa mi ozval klient, ktorý mal záujem o životné poistenie. Počas našej konzultácie ma informoval, že už sedel s inou poradkyňou, ktorá mu odporučila, aby si uzatvoril zmluvu v konkrétnej jednej poisťovni už teraz v mladom veku s čo najväčším počtom pripoistení a pokojne len na minimálne poistné sumy. Ako dôvod uviedla, že keď si klient už raz uzatvorí nejaké pripoistenie, tak pri navýšení poistnej sumy aj o niekoľko rokov neskôr bude poisťovňa rátať poistné za jednotkovú cenu ako keď si zmluvu uzatváral.

Ako to v skutočnosti je?

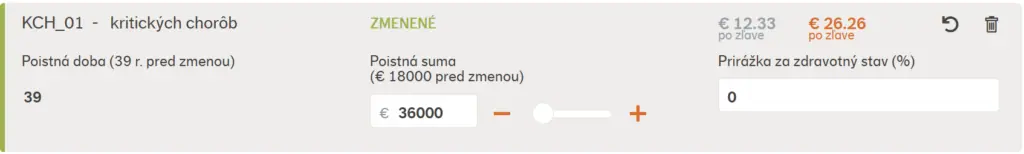

Poisťovňa vypočítava klientom výšku poistného pri neúrazových pripoisteniach (akákoľvek smrť, invalidita, kritické choroby, práceneschopnosť, hospitalizácia a pod.) vždy na základe výšky poistnej sumy, poistnej doby a vstupného veku. Pokiaľ si chcete poistnú sumu po určitom čase manuálne navýšiť, poisťovňa vypočítava nové poistné ako súčet pôvodného poistného + poistné za rozdiel v navýšení poistnej sumy, ale už z aktuálneho veku! A samozrejme môže to skončiť aj tak, že vám kvôli zmene zdr. stavu už nedovolia navýšenie poistnej sumy zrealizovať.

Daný klient si to všetko uvedomil, keď som mu ukázal prepočet (Obr. 3 nižšie) navýšenej poistnej sumy u môjho iného existujúceho klienta, ktorý za poistnú sumu 18 000 € pri poistení kritických chorôb platí aktuálne 12,33 €. Ak by sme teraz po 3 rokoch od uzatvorenia chceli poistnú sumu navýšiť na dvojnásobok, poistné by už bolo 26,26 € a nie dvojnásobkom poistného ako popisovala pani.

#3 :Klient má byť vďačný za performance fee v ETFkách

Popis situácie

S klientom som konzultoval dlhodobé investovanie do indexových ETF fondov. Rozhodoval sa medzi mojím riešením a riešením iného poradcu. Nakoľko som vedel, že môj konkurent ponúka riešenie cez o.c.p., ktorý si účtuje ako jeden z mála na trhu aj performance fee (poplatok z výkonnosti), klienta som na to upozornil. Keď sa klient na to druhého poradcu dopytoval, prišla mu odpoveď v zmysle „Je to poplatok, ktorý by si mal rád zaplatiť, pretože som ti zabezpečil nadvýnos„.

Ako to v skutočnosti je?

V súčasnosti už totálne drvivá väčšina poradcov používa na dlhodobé investovanie pre svojich klientov štandardizované zloženie portfólia zložené z niekoľkých indexových ETFiek. Už samotné indexy a indexové fondy reprezentujú priemer trhu, takže keď investujete do indexových ETFiek, kopírujete trh a teda máte trhový priemer. Zo štatistík vyplýva, že 90% aktívne riadených fondov nedokáže poraziť indexové fondy t.j. priemer trhu.

O nadvýnose môžeme hovoriť len vtedy, keď nejaký fond (štandardne len aktívne riadený) dokáže poraziť trh t.j. indexy. Takže ak má napríklad S&P 500 dlhodobo priemerný výnos okolo 10-12% p.a., nadvýnos vám bude doručený len ak by ste mali výnos vyšší. Ale to nie je možné, keď je vaše portfólio zložené z tých istých indexových ETFiek, ktoré majú výkonostne poraziť. Toto nemožno nazvať nijako inak ako klamstvo.

#4: O hypotéku žiadajte už počas rodičovského príspevku

Popis situácie

Volal mi kolega. Má klientku, s ktorou konzultoval hypotéku, ale teraz mu hrozí, že ho klientka obíde. Klientka je aktuálne na materskej a plánuje návrat späť do práce. Môj kolega s ňou vyberal banky, ktoré dokážu akceptovať príjem už po jednej výplate po návrate z materskej. Ale jej známa povedala, že s ňou vie schvaľovať hypotéku už počas materskej a budú jej akceptovať príjem, aký mala pred nástupom na materskú.

Ako to v skutočnosti je?

Banky počas materskej dovolenky resp. rodičovského príspevku vedia rodičovi akceptovať maximálne príjem vo výške rodičovského príspevku. Nie je možné akceptovať ani príjem, ktorý mala pred nástupom na materskú a ani predpokladaný príjem po návrate z materskej. Platí, že klient/klientka musí odpracovať určitý minimálny počet mesiacov (závisí od banky) po návrate z materskej do pôvodnej práce na to, aby jej vedeli akceptovať príjem zo zamestnania.

Žiaľ aj toto je jeden exemplárnych príkladov toho, že mnohí poradcovia nasľubujú klientom nezmyselné veci len kvôli tomu, aby podali žiadosť do banky práve s ním a vďaka tomu už klient v niektorých bankách nemôže podávať žiadosť s iným poradcom aj niekoľko mesiacov.

#5: Do poistnej sumy 200 000 € nemusíte dokladovať zdravotný stav

Popis situácie

Kolega Miro Tomáš riešil hypotéku klientom, ktorí neboli spokojní s pôvodnou sprostredkovateľkou. Tá im stihla sprostredkovať aj životné poistenie, na čom nie je nič nezvyčajné. Išiel kontrolovať aj to. Rozsah krytia bol v poriadku. Keď sa však Miro začal dopytovať na zdr. stav klientov, prišiel na to, že klienti majú existujúce diagnózy na základe ktorých bude nutné robiť predbežné ocenenie zdr. stavu a s najväčšou pravdepodobnosťou skončia s nejakou úpravou zmluvy (výluka alebo prirážka). Ale na jeho prekvapenie mali títo klienti zdravotný dotazník vyplnený v existujúcej zmluve len negatívnymi odpoveďami „NIE“ t.j., že nemajú žiadne existujúce diagnózy. Klienti na to reagovali tak, že pôvodná sprostredkovateľka im dala informáciu, že do poistnej sumy 200 000 € nie je nutné dokladovať informácie o zdravotnom stave.

Ako to v skutočnosti je?

Zdravotný stav je nutné dokladovať poisťovniam vždy a to bez ohľadu na výšku krytia! Jedinou výnimkou je rozsah krytia, ktorý je určený špeciálne bez nutnosti dokladovať zdravotný stav. V prípade, že do zdravotného dotazníka uvediete, že ste zdravý a pri poistnej udalosti poisťovňa vyžiadaním vašej zdravotnej karty príde na to, že ste klamali pri otázke, ktorá mala priamy súvis s vašou poistnou udalosťou, plnenie vám zamietne.

V tomto konkrétnom prípade si však pani sprostredkovateľka doplietla dve veci – povinnosť vyplnenia zdr. dotazníka a povinnosť absolvovania lekárskej prehliadky. Limit 200 000 € určuje v poisťovni, v ktorej klientom uzatvorila zmluvu len maximálnu možnú výšku krytia, pri ktorej stačí odpovedať na otázky týkajúce sa zdravotného stavu formou zdravotného dotazníka. Nad limit 200 000 € je potrebné absolvovať lekársku prehliadku u zmluvného lekára poisťovne. Ale ako som písal vyššie, informácie o zdravotnom stave je nutné dokladovať vždy.