Sumár toho, čo sa udialo v rámci hypotekárneho trhu v roku 2022.

Máme za sebou zaujímavý hypotekárny a realitný rok 2022, ktorý priniesol všetko, čo k tomu patrí. Prekonávanie všetkých dovtedy známych rekordov ako aj zmenu trendu, ktorého bezprecedentnú rýchlosť čakal len málokto. V tomto článku prinášam výcuc tých pre mňa najzaujímavejších údajov, ktoré som dokázal nájsť v reportoch NBS. Zároveň sa týmto chcem poďakovať pani Ivane B. z NBS, ktorá bola maximálne ochotná vysvetliť mi metodiku jednotlivých štatistík a nasmerovať ma správnym smerom.

Na úvod je dôležité si zadefinovať slovník pojmov, ktoré budem v článku používať:

- nové hypotéky sú čisto novo žiadané hypotéky s účelom kúpa, výstavba, rekonštrukcia či bez účelu

- reštarty, refixácie a refinance sú hypotéky, ktorých účel bol refinanc, boli refixované vo výročí fixácie alebo si klienti ich hypotéky reštartovali počas trvania fixácie

Začiatok roka 2022 odštartoval tam, kde končil rok 2021

Začiatok roka 2022 nepriniesol žiadne prekvapujúce zmeny a úverovanie stále prebiehalo v plnom prúde, pričom sadzby boli na svojich historických dnách. Priemerná úroková sadzba na nových hypotékach predstavovala v januári rovných 1,0% (nikdy predtým, ani potom už takýto priemer nebol).

Už v tomto období bolo náročné zohnať znalca, ktorý vám vypracuje posudok v rozumnom čase a kvôli zvýšenému počtu žiadostí bolo mnohokrát problematické nájsť pobočku, ktorá spracuje žiadosť klienta o hypotéku v čo najkratšom čase, s pribúdajúcim časom to bolo horšie a horšie.

Kormidlo otočila ako prvá VÚB

17.2.2022 oznámila VÚB ako prvá, že na žiadostiach podaných od 7.3 už bude pracovať s novými úrokovými sadzbami. Síce ešte deň na to zaviedla ČSOB nový 20r fix s úrokom od 1,35% (ten, kto si túto fixáciu zvolil si môže zagratulovať a otvárať šampanské), potom už nasledovalo len prakticky nekonečné zvyšovanie sadzieb. Prvé dva mesiace zvyšovania sadzieb som popísal v tomto článku. Kam sme to od februára 2022 doteraz dotiahli, nájdete nájdete v tomto prehľade a kalkulačke môjho kolegu Tomáša Gaňu.

Panika a stres

Už fakt, že o zvyšovaní sadzieb sa hovorilo v médiách niekoľko týždňov, spôsobil v kombinácii s prvými oznámeniami o zvyšovaní sadzieb, že si vo februári 2022 refinancovali, reštartli alebo refixovali hypotéku klienti s objemom hypoték takmer 1,3 mld. €, čo bolo o takmer 500 miliónov viac ako v mesiaci predtým, ktorý bol mimochodom tiež dovtedajší rekord. Začali sa preteky o čas. Každý, kto uvažoval o kúpe nehnuteľnosti sa snažil čo najrýchlejšie svoju nehnuteľnosť nájsť. Masovo sa využívali hypotéky na nešpecifikovanú nehnuteľnosť, ktorými v kombinácii s najnižšími úrokmi pri 10r fixe dominovala ČSOB.

Potom nasledovali mesiace, ktoré boli z pohľadu objemu ešte silnejšie. ČSOB pod náporom žiadostí zastavila schvaľovanie refinančných hypoték, samotné schvaľovanie sa natiahlo na niekoľko týždňov. Posledný silný mesiac bol ešte v júni a potom prišiel skokový medzimesačný prepad 30%. Nasledujúce mesiace boli potom vždy slabšie ako tie predtým a tento trend trvá doteraz.

Priemerná úroková sadzba na nových hypotékach je rovnaká ako bola na konci roku 2016

NBS uvádza, že priemerná úroková sadzba na nových hypotékach bola v decembri 2022 na úrovni 3,3%. Naposledy sme mali taký priemer úrokovej sadzby na nových hypotékach v novembri 2016.

Aktuálne ceny nehnuteľnosti sú na dvojnásobku z roku 2016

Kým v roku 2016 síce boli priemerné úrokové sadzby také ako dnes, ceny nehnuteľností boli takmer na presnej polovici. Často počúvam argument, že takéto sadzby už v minulosti boli. To je síce pravda, ale ceny nehnuteľností boli vtedy inde.

NBS v štatistikách uvádza, že v poslednom kvartáli 2022 prvýkrát klesli ceny nehnuteľnosti. Každý, kto pracuje v tejto brandži, vie potvrdiť, že brutálne ochladenie trhu bolo cítiť už v lete. Potvrdili mi to aj panie z katastra, znalci, realitní makléri a cítili sme to aj my poradcovia. Realizačné ceny (tie, za koľko sa reálne nehnuteľnosti predali) klesali už od leta, avšak ponukové (ceny v inzerátoch) klesali veľmi pozvoľna, keďže predávajúci ešte nechceli zľavovať zo svojich očakávaní.

Objem nových hypoték je aktuálne najnižší od kedy sa merajú tieto štatistiky

Predovšetkým zvýšené úrokové sadzby s vybičovanými cenami nehnuteľností v kombinácii s vysokou infláciou a neistotou okolo energií spôsobili, že objem nových hypoték neustále klesá. Ten pokles je dokonca tak výrazný, že v decembri bol objem nových hypoték najnižší od kedy sa táto štatistika meria t.j. od augusta 2017. Osobne si myslím, že tento trend bude aj naďalej pokračovať. Aj keď sa pomaly dostávame do situácie, že pokles cien nehnuteľností začína byť tak zaujímavý, že dokáže vykompenzovať zvýšenú preplatenosť na úrokoch hypotéky. Pravdou ale je, že pre strednú triedu sa hypotéky stávajú nedostupnými najmä kvôli markantne zníženým limitom na maximálnu výšku hypotéky.

Momentálne za najracionálnejšie riešenie považujem pre všetkých tých, ktorí plánujú kupovať, nechať si schváliť hypotéku na nešpecifikovanú nehnuteľnosť, vďaka čomu bude čas hrať v ich prospech, keďže ceny nehnuteľností budú zrejme ešte klesať, sadzby rásť, ale oni už budú mať svoje podmienky zafixované.

V grafe vidieť aj objem refinančných hypoték, avšak až od roku 2019, keďže NBS dovtedy objem hypoték nedelila na nové a refinančné, reštartované a refixované. V grafe vidieť, že stále sa ku koncu roka refinancoval veľký objem hypoték, ale z vlastnej skúsenosti hovorím, že sú to hypotéky, ktoré si klienti teraz nechávajú schvaľovať a čerpať sa budú až v priebehu tohto roka vo výročie fixácie.

Klienti sa naučili efektívne využívať reštarty hypoték

Posledné tri roky sme viacerí poradcovia dávali do povedomia klientov, aby využili možnosť reštartu hypotéky v materskej banke pred refinancovaním do inej banky. Za mňa táto možnosť dávala najväčší zmysel, keďže klient nemusel meniť banku, banka si udržala klienta (aj keď s menšou ziskovosťou) a my poradcovia sme si stabilizovali klientský kmeň a chránili ho pred prenášačmi z jednej banky do druhej.

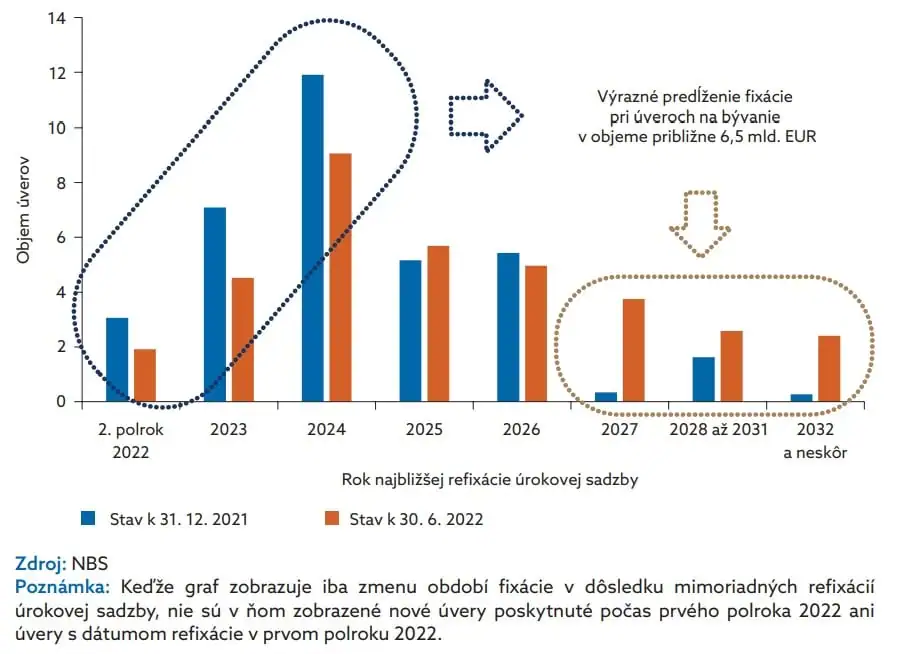

Podľa štatistík NBS v priebehu prvého polroka 2022 zmenilo fixáciu až 26% z celkového objemu hypoték. Čo ma však potešilo najviac, že klienti s celkovým objemom hypoték až 10% na to využilo práve reštart, 12% objemu hypoték sa refinancovalo s novou fixáciou a 4% klientov mali to šťastie, že im v danom období končila pôvodná fixácia.

10r fixácie išli netradične „na dračku“

Šťastnú ruku pri voľbe fixácie (z tých 26%, ktorí fixáciu menili) malo až 22% klientov, ktorí si zvolili 10r fixáciu. Aj keď k tomu nemám dáta, dovolím si tvrdiť, že práve ČSOB na tom má leví podiel, ktorá v tom čase ponúkala 10r fix od 1,15% do 2,25%. Paradoxom pri tom je, že dlhodobo pri refinančných úveroch, reštartoch a refixáciách tvorili dlhé fixácie (od 6 do 10 rokov) len marginálny podiel – štandardne na úrovni cca 5%. V priebehu celého roka bol o tieto fixácie zvýšený záujem a v apríli 2022 tvorili tieto fixácie dokonca až 32% zo všetkých refinančných, reštartovaných a refixovaných hypoték vo výročie fixácie.

Ktorá z bánk je víťazom a kto porazeným za rok 2022?

Z praxe viem potvrdiť, že kľučovým faktorom na udržanie klienta bolo mať v čase masívnych presunov za účelom prongácie fixácie fungujúce retenčné oddelenie resp. fungujúce procesy v rámci reštartu hypoték. V tomto z bánk veľkej štvorky úplne horela VÚB, preto pre mňa nie je žiadnym prekvapením, že VÚB sa stala bankou, na úkor ktorej rástla konkurencia. VÚB stratila behom roka 2022 trhový podiel 1,58%, čo predstavuje v objeme vyše 6 mld. €. Rástlo sa aj na úkor Tatra banky, ktorej trhový podiel sa znížil o 0,57%, čo v absolútnych číslach znamená, od nej odišli hypotéky v objeme niečo vyše 2 mld. €.

Naopak za víťazov roku 2022 sa môžu považovať Prima banka a ČSOB. Podiel prvej menovanej vzrástol o 1,32% t.j. do banky pritieklo nový objem hypoték cca 5 mld. €. V tesnom závese za ňou je spomínaná ČSOB, ktorá si trhový podiel navýšila o 1,19% t.j. cca 4,5 mld. Rozdiel medzi týmito bankami je však v tom, že spolu s ČSOB zvíťazili aj klienti, keďže drvivá väčšina z nich si zvolila ich 10r fix, kým klienti Prima banky si štandardne volia krátke fixácie.

Ostatné banky si svoje trhové podiely držali a pohyby jedným alebo druhým smerom boli úplne minimálne.