Posledná aktualizácia: 3.1.2025

Ako dofinancovať hypotéku, pokiaľ nemáte dostatok vlastných finančných zdrojov? Dofinancovanie hypotéky 3 spôsobmi zoradených od najnižšej po najvyššiu preplatenosť.

Po opatreniach NBS v roku 2018 si klienti musia zvykať na nové podmienky poskytovania hypoték. Aj napriek tomu, že 90% hypotéky sa stále poskytujú (aktuálne každá 4tá hypo, od 1.7.2018 každá 5ta hypo môže byť 90%), zväčša vychádza len klientom s vyšším vzdelaním a príjmom, dlhším trvaním pracovného pomeru, lepšou lokalitou zakladanej nehnuteľnosti a pokiaľ sú žiadatelia dvaja. Tlačovú správu o zmenách nájdete v tlačovej správe NBS na tejto stránke.

Čo však v prípade, ak vám je banka ochotná poskytnúť len 80% financovanie a vy máte len 10% vlastných zdrojov alebo dokonca žiadne? Prinášam zoznam 3 spôsobov dofinancovania hypotéky. Riešenia sú zoradené od najnižšej po najvyššiu preplatenosť na úrokoch. Možnosti 90% financovanie popisoval kolega v tomto článku.

Dofinancovanie hypotéky – možnosť č. 1: Dočasné dozaloženie druhej nehnuteľnosti

Ak vám rodičia dajú súhlas s dočasným dozaložením ich nehnuteľnosti, viete banke dať ako zábezpeku dve nehnuteľnosti v dostatočnej hodnote voči výške hypotéky. Pri súčasných úrokových sadzbách (5r fix – 0,99%, 80% LTV, 30 ročná splatnosť) klesne zostatok hypotéky po 5 rokoch splácania o 15%. Toto percento poklesu zostatku platí bez ohľadu na výšku hypotéky, ale s úrokom 0,99% pri 5r fixácii. To znamená, že ak máte na začiatku aspoň 5% z kúpnej ceny nehuteľnosti (resp. dokážete 5% počas 5 rokov nasporiť a dáte to ako mimoriadnu splátku do hypotéky), viete po skončení fixácie 5 rokov vyňať rodičovskú nehnuteľnosť a zaťažená ostane len vaša nehnuteľnosť.

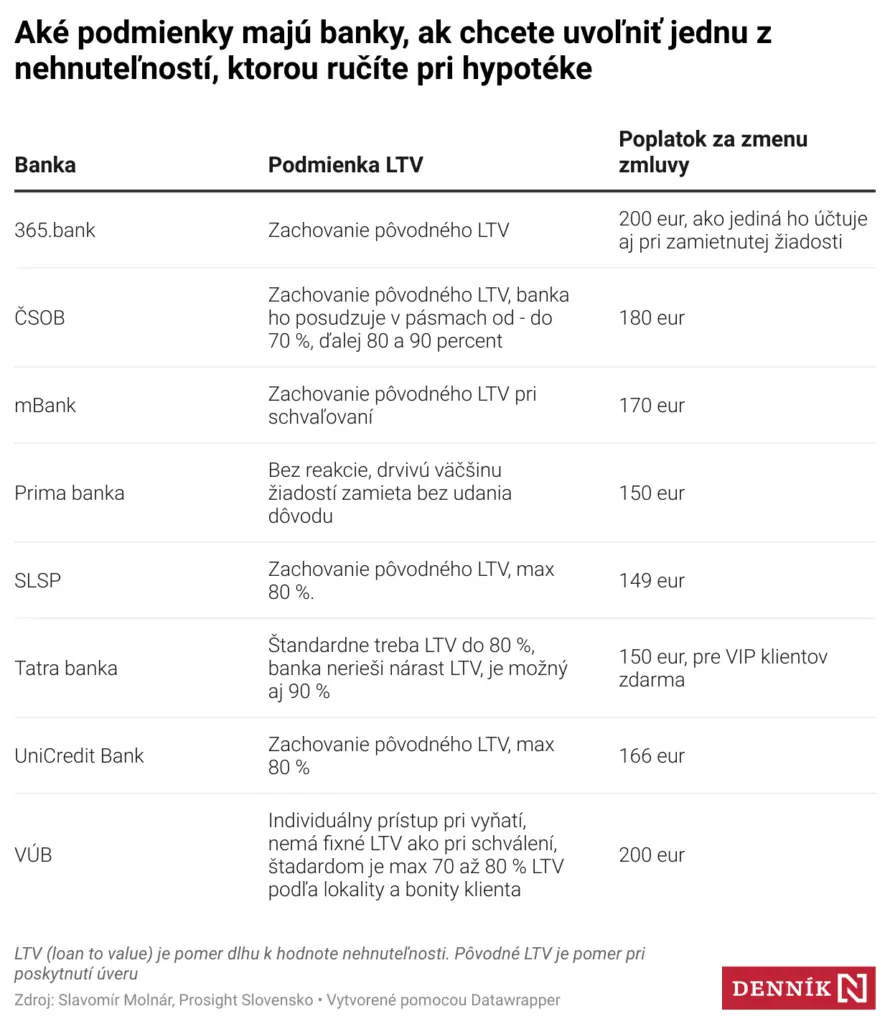

Zároveň dodržíte potrebné percento financovania 80% LTV. Vyňatie druhej nehnuteľnosti podlieha zmenou úverovej zmluvy, ktorá je spoplatnená poplatkom cca 150-200 € (podľa banky).

- Výhoda riešenia: Nízka splátka i nízka preplatenosť na úrokoch pri hypotéke. Nutné dozaložiť druhú nehnuteľnosť iba na určité obdobie – štandardne stačí prvé obdobie fixácie 5 rokov.

- Nevýhoda riešenia: Zakladajú sa dve nehnuteľnosti a je potrebné spraviť ďalší posudok na nehnuteľnosť.

Príklad: hypotéka založená dvoma nehnuteľnosťami pričom jej pôvodná výška je navýšená o 20 000 €, ktoré potrebuje klient navyše ako kompenzácia za absenciu vlastných zdrojov. Výpočet reprezentuje náklady len na navýšení 20 000 €.

- úrok: 0,99 %

- splátka: 64,24 €

- splatnosť: 30 rokov

- preplatenosť na úrokoch za 5 rokov: 919,4 €

- prepočet

Vyňatie druhej založenej nehnuteľnosti

Pozor! Pri úrokových sadzbách na úrovni okolo 4%, môže trvať až 10 rokov, kým bude možné vyňať druhú zakladanú nehnuteľnosť a zároveň treba brať ohľad na to, že väčšina bánk má pri vyňatí nehnuteľnosti nejaké metodické pravidlá, ktoré vám v tom môžu zabrániť, viď analýzu, ktorú som robil pre Denník N.

Dofinancovanie hypotéky – možnosť č. 2: Spotrebný úver

V súčasnosti je na trhu niekoľko bánk, ktoré poskytujú špeciálne podmienky na spotrebný úver na dofinancovanie hypotéky. Počas prvých piatich rokov fixácie budete mať dosť vysokú splátku kvôli maximálnej dobe splatnosti 8 rokov, avšak po skončení fixu (resp. aj skôr, pokiaľ zostatky úverov budú nižšie ako hodnota zakladanej nehnuteľnosti), viete oba úvery spojiť do jednej hypotéky. Hlavnou výhodou je veľmi nízka preplatenosť na úrokoch, viď príklad nižšie. Banka má občas tento úver bez poplatku za spracovanie, štandardne však 2% z objemu úveru.

Za zmienku stoja aj spotrebné úvery VÚB, ČSOB, Tatra banky a Slovenskej sporiteľne. V týchto bankách sa pohybuje úrok na spotrebnom úvere medzi 5,9% až 6,9%. Treba si však dať pozor na to, že SLSP poskytuje spomínaný spotrebný úver len ako dofinancovanie medzi 80% a 90% LTV. Nedostanete ho tým pádom ako dofinanc medzi 90% a 100% LTV.

- Výhoda riešenia: Ručí sa len jednou nehnuteľnosťou (pri hypotéke), pri nízkom úroku spotrebného úveru je preplatenosť na úrokoch nízka.

- Nevýhoda riešenia: Celková splátka (hypotéka + spotrebný úver) je vysoká, keďže maximálna splatnosť spotrebného úveru je 8 rokov. Maximálna výška spotrebného úveru je štandardne 25 000 €, v niektorých bankách až 50 000 €.

Príklad: spotrebný úver vo výške 20 000 € k hypotéke vo VÚB s úrokom 5,9%

- úrok: 5,9%

- splátka: 261,86 €

- splatnosť: 8 rokov

- preplatenosť na úrokoch za 5 rokov: 4331,9 €

- prepočet

Dofinancovanie hypotéky – možnosť č. 3: Medziúver zo stavebného sporenia

Medziúver zo stavebného sporenia je vhodným riešením najmä pre tých, ktorí pozerajú hlavne na krátkodobú hodnotu peňazí t.j. preferujú mať teraz nižšiu splátku aj za cenu toho, že budú viac preplácať na úrokoch. A pri medziúvere toho preplatíte statočne. Dôvodom je, že istina z ktorej sa vypočítava mesačný úrok sa neznižuje. Splátka sa skladá z časti, ktorá putuje na sporenie v rámci stavebného sporenia a stále rovnakého úroku. Tu si však treba dať pozor na to, že po piatich rokoch splácania nemusí spojenie úverov (hypotéka + medziúver) vyjsť. Dôvodom môže byť, že v súčte zostatkov oboch úverov budete stále nad 80% LTV.

- Výhoda riešenia: Výška úveru 30 000 € resp. 45 000 € (len pri dvoch žiadateľoch), relatívne nízka splátka, keďže splatnosť úveru je až 20 rokov resp. 30 rokov (pri dvoch žiadateľoch).

- Nevýhoda riešenia: Vysoká preplatenosť na úrokoch, keďže istina z ktorej sa vypočítava úrok sa mesačnými splátkami neznižuje.

Príklad: medziúver v PSS vo výške 20 000 € s úrokom 5,09%, klient bez 12 mes. úverovej histórie a so schválenou hypotékou v banke

- úrok: 5,09%

- splátka: 140 €

- splatnosť: 20 rokov

- preplatenosť na úrokoch za 5 rokov: 5089,8 €

Ako teda dofinancovať hypotéku? Každému sa hodí niečo iné

Každý z nás sa nachádza v inej situácii a jeho situácia sa nedá presne škatuľkovať. V každom prípade môžeme povedať, že pokiaľ patríte do skupiny ľudí, ktorým vedia rodičia pomôcť s dozaložením ich nehnuteľnosti aspoň na obdobie fixácie, usporíte nielen na úrokoch, ale aj vaše náklady na splátku budú minimálne. Pokiaľ túto možnosť nemáte, máte dobrý príjem, nevadí vám vyššia celková splátka a preferujete čo najnižšiu preplatenosť na úrokoch, rozhodne kombinujte k hypotéke spotrebný úver.

Pokiaľ je váš príjem nížší, preferujete čo najnižšie splátky aj keď preplatenosť na úrokoch bude dosť vysoká, ideálnym riešením pre vás bude medziúver zo stavebného sporenia. Ak patríte do tejto skupiny je vhodné vôbec uvažovať, či sa do hypotéky púšťať.

Odporúčanie: Pokiaľ nemáte aspoň 20% vlastných zdrojov z očakávanej investície do výstavby rodinného domu, nepúšťajte sa do toho. Väčšina klientov sa zo skúsenosti zamotá do nepríjemného kolotoča spotrebných úverov, medziúverov a hypotéky.

Pokiaľ máte záujem o bezplatnú konzultáciu hypotéky, napíšte mi prostredníctvom kontaktného formulára alebo si rovno naplánujte termín videohovoru.

Ďalšie súvisiace články z problematiky hypoték

- Najvýhodnejšia hypotéka. Porovnanie, recenzie + kalkulačka

- 90% hypotéka – LTV 90 – 90% financovanie

- Ako sa vypočíta výška hypotéky + kalkulačka

- Hypotéka pre podnikateľov – živnostníkov a majiteľov s.r.o.

- Hypotéka na nešpecifikovanú nehnuteľnosť

- Reštart hypotéky alebo ako (ne)refinancovať hypotéku

- Hypotéka pre mladých – daňový bonus na zaplatené úroky

- Čo je americká hypotéka? Ako funguje bezúčelová hypotéka

- Aká dlhá je platnosť úrokových sadzieb v bankách?

- Ako môžu rodičia pomôcť svojím deťom s hypotékou na kúpu nehnuteľnosti

- Hypotéka so zúženým BSM žiadateľa

- Výpočet príjmu pri hypotéke: Za koľko mesiacov priemerujú banky príjem

- Hypotéka pre komorových pracovníkov

- Mimoriadna splátka hypotéky: Aké sú rozdiely medzi bankami?

Najčastejšie otázky týkajúce sa dofinancovania hypoték

Zakladá sa v prípade zakladania 2 nehnuteľností kompletne celá druhá nehnuteľnosť?

Áno. Zjednodušene povedané, banka nevie nehnuteľnosť rozpoliť a založiť len jednu polovicu, preto je záložné právo banky na celej nehnuteľnosti.

Kedy môžete požiadať o vyňatie druhej zakladanej nehnuteľnosti?

O vyňatie druhej zakladanej nehnuteľnosti môžete požiadať ak je splnená podmienka, že zostatok hypotéky je do 80% z hodnoty nehnuteľnosti, ktorá má ostať založená. Tento úkon podlieha schvaľovaciemu procesu.

Ktorá banka ponúka najlepšie podmienky spotrebného úveru k hypotéke?

Dlhodobo má najlepšie podmienky VÚB, veľmi dobré podmienky však má aj ČSOB, SLSP, Unicredit a Tatra banka.