Nechajte si vysvetliť ako banky vypočítavajú výšku hypotéky. Prinášam detailné vysvetlenie a kalkulačku akú maximálnu hypotéku dostanete.

Ako si vypočítate maximálnu výšku hypotéky?

V jednoduchosti sa dá povedať, že maximálna výška hypotéky sa určuje ako nižšia z hodnôt, ktorá vzíde porovnávaním parametrov DTI a „vzorca maximálnej výšky hypotéky podľa výdavkov“. Práve vzorec na výpočet maximálnej výšky hypotéky podľa výdavkov obsahuje premennú DSTI, ktorá bol predmetom poslednej úpravy zo strany NBS. Poďme si to ale vysvetliť po „slovensky“.

Pre tých z vás, ktorým sa nechce čítať princíp fungovania, pokojne prejdite na koniec článku, kde nájdete kalkulačku maximálnej výšky hypotéky.

Čo je DTI

Parameter DTI (debt to income) určuje maximálnu výšku hypotéky na základe príjmov klienta, pričom aktuálna hranica je na úrovni 8 násobku čistého ročného príjmu klienta. Pokiaľ ste SZČO alebo máte s.r.o., váš akceptovateľný príjem bankou si viete vypočítať na základe tejto metodiky.

Príklad: Klient zarába 1000 € mesačne, jeho úverový limit podľa DTI je 96 000 €.

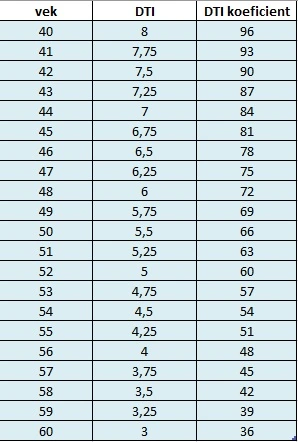

Zvyšujúcim sa vekom sa DTI znižuje = Obmedzenie strieborných hypoték

Od roku 2023 platí nové opatrenie, ktoré definuje, že klientom sa od veku 41 rokov začína postupne znižovať DTI index o 0,25. Ak by teda o hypotéku chceli žiadať manželia, manželka s vekom 42 a manžel 45 rokov, ich celkové DTI bude 90násobok jej platu + 81násobok jeho platu. Pozor, toto obmedzenie sa týka len hypoték, ktorých splatnosť presahuje koncový vek klientov 65 rokov. Viac o tomto obmedzení sa dočítate v tomto našom článku.

Čo je DSTI a vzorec na maximálnu výšku hypotéky podľa výdavkov

Parameter DSTI (debt service to income) určuje výšku rezervy, ktorá nesmie byť použitá na splácanie úverov. Doteraz hovorila legislatíva o hodnote 20%, ale tá sa zvyšuje od nového roka na 40%.

Vo vzorci na určenie maximálnej výšky hypotéky podľa výdavkov vystupujú nasledovné premenné: životné minimum, výška existujúcich splátok úverov, parameter DSTI a stress test.

Najprv si vypočítame maximálnu splátku, ktorá môže byť použitá na splácanie nového úveru.

maximálna splátka nového úveru = ((celkové príjmy žiadateľov – životné mimimá všetkých osôb v domácnosti)*(1 – povinná rezerva 40%) – existujúce splátky úverov))

Príklad: Manželia s celkovými príjmami 1000 €, s 2 deťmi , bez úverov: ((1000 € – 234,42 € – 163,53 € – 107,03 € – 107,03 €) * 0,6)) = 232,80 € je maximálna splátka na úver.

Poznámky:

- koeficient 0,6 som vo vzorci vypočítal ako (1 – DSTI 0,4)

- životné minimum od 1.7.2022 pre 1. dospelú osobu v domácnosti je 234,42 €

- životné minimum od 1.7.2022 pre 2. dospelú osobu v domácnosti je 163,53 €

- životné minimum od 1.7.2022 pre každé nezaopatrené dieťa je 107,03 €

Ostáva nám aplikovať stress test. Ide o simulované zvýšenie predpokladanej úrokovej sadzby, ktorú by ste v banke získali o 2%. To znamená, že klienti môžu mať maximálnu výšku hypotéky, ktorá zodpovedá ich maximálnej splátke pri úroku navýšenom o 2%. Stress test sa aplikuje aj na existujúce splátky úverov, ktorých splatnosť je dlhšia ako 8 rokov.

Príklad: Spomínanej rodine vychádza maximálna splátka na hypotéku po zohľadnení výdavkov 232,80 €. Pri predpokladanom úroku hypotéky 4% a zohľadnení stress testu (s navýšením sadzby o 2% tj dokopy 6%) ich maximálny úverový limit predstavuje 38 000 €.

Teda aj napriek tomu, že klienti zarábajú 1000 € a ich úverový limit podľa DTI je 96 000 €, podľa výdavkov majú nárok na 38 000 €.

Kalkulačka na maximálnu výšku hypotéky

Pokiaľ sa vám predchádzajúce riadky čítali ťažko, kašlite na teóriu a vypočítajte si všetko na jedinečnej kalkulačke, ktorá vám počíta maximálnu výšku hypotéky podľa aktuálnych a zároveň zohľadňuje aktualizované výšky životných miním.

Pokiaľ ste zamestnaný a neviete aký príjem zadať do kalkulačky, návod nájdete v tomto článku.

Aktuálne kampane jednotlivých bánk nájdete v tomto článku – Porovnanie hypoték.

Kalkulačka ráta so životnými minimami platnými od 1.7.2022 Najbližšie sa bude meniť výška životných miním 1.7.2023.

Dohodnite si nezáväznú konzultáciu

Najčastejšie otázky týkajúce sa maximálnej výšky hypotéky

Akú maximálnu výšku hypotéky viem dostať?

Vo všeobecnosti je možné tvrdiť, že maximálna výška hypotéky sa dá vypočítať ako 96násobok čistej mzdy. Ak má však klient existujúce splátky úverov alebo je celkový príjem domácnosti nižší, môže byť maximálna výška úveru oveľa nižšia. Je to spôsobené tým, že nová lagislatívna prikazuje vypočítavať maximálnu výšku hypotéky aj na základe výdavkov domácnosti, v ktorých je zahrnutá aj povinná rezerva, životné miminum, stress test a splátky existujúcich úverov. Pre presný výpočet použite kalkulačku v tomto článku.

Viem získať vyššiu hypotéku ako 96násobok čistej mzdy?

Áno. Niektoré banky vedia poskytnúť za určitých podmienok aj vyšší limit ako 96násobok čistej mzdy, keďže 5% z poskytnutých úverov môže prekračovať túto hranicu.

Druhým spôsobom ako zvýšiť úverový limit je vyberať banku podľa počtu mesiacov, za ktoré čistú mzdu vypočítavajú. Niektoré banky vypočítavajú priemer mzdy za 6 mesiacov, iné za 12 mesiacov. Práve u klientov, ktorí majú vyplácané prémie a bonusy, môže byť priemer za tieto dve obdobia tak rozdielny, že to dramaticky ovplyní aj maximálnu výšku hypotéky.

Tretím spôsobom je akceptácia viacerých príjmov klienta. Za doplnkový príjem klienta možno akceptovať diéty, príjem z prenájmu, podnikania, sociálnych dávok či dôchodku.

Akú výšku príjmu mi banka bude akceptovať pri príjme z podnikania?

V prípade príjmu z podnikania banky používajú na výpočet príjmu klienta niekoľko spôsobov, ktoré popisujem v tomto článku.